“Establecer el IRPH como índice en sustitución del Euribor resulta más perjudicial para el prestatario, lo que da lugar a declarar dicho índice como abusivo”. Así concluía una sentencia del Juzgado de Primera Instancia de Collado Villalba (Madrid), que suspendió la ejecución de una vivienda por impago de hipoteca a la vista de las numerosas cláusulas abusivas existentes en el contrato hipotecario.

Aquella fue la primera vez que un juez consideraba abusivo un índice que aún hoy sigue vigente y que se continúa aplicando a multitud de hipotecas.

-

¿Qué es el IRPH?

El Índice de Referencia de Préstamos Hipotecarios, o IRPH, es un indicador mayoritariamente utilizado por las entidades financieras para actualizar el

tipo de interés aplicable a las hipotecas a tipo variable.

Mensualmente, el Banco de España publica los valores oficiales de los principales índices de referencia hipotecarios, entre los que

se encuentra el IRPH.

El IRPH se obtiene al realizar una media de las diferentes ofertas del mercado hipotecario que han inscrito los bancos y cajas de ahorro. Por regla general, el valor del IRPH está por encima del EURIBOR y el MIBOR, pese a que su oscilación no es tan frecuente y sus movimientos son mucho más lentos.

-

Modalidades

Hasta 2014 las hipotecas podían estar referenciadas hasta en cuatro tipos de IRPH: IRPH Bancos, el IRPH Cajas, El IRPH de deuda pública y el IRPH Entidades. Actualmente, en cambio, las hipotecas sólo pueden estar referenciadas al Euribor o al IRPH Entidades

1.- IRPH de bancos: se obtiene de la media de los tipos de interés de los préstamos hipotecarios que han sido concedidos por los bancos (en un plazo superior a tres años).

2.- IRPH de cajas de ahorro: se obtiene de igual forma que el anterior pero en vez préstamos hipotecarios formalizados con bancos, concedidos por Cajas de Ahorros.

3.- IRPH del Conjunto de Entidades: se obtiene de la media de los dos índices anteriores (IRPH de bancos + IRPH de cajas de ahorro)

4.- IRPH de Deuda Pública o rentabilidad semestral de los bonos del Tesoro

-

IRPH y Euribor

| IRPH | Euribor | |

| Valor | Más alto que el Euribor | Más bajo que el IRPH |

| Movimientos | Reacciona de forma más lenta a subidas o bajadas del índice | Movimientos bruscos ante las subidas o bajadas del índice |

| Diferencial | No se le suele aplicar ningún tipo de diferencial o margen | Se aplica el diferencial marcado por cada entidad bancaria |

| Uso | Menos utilizado | Más utilizado por entidades bancarias |

-

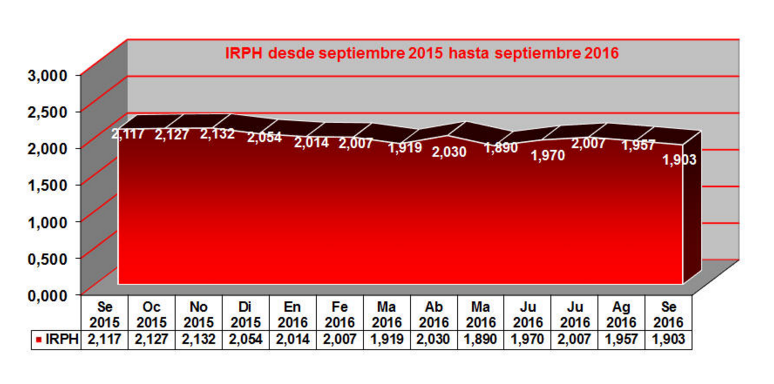

Evolución del IRPH

Actualmente el IRPH se sitúa en septiembre de 2016 a 1,903%, baja: -0,054%

Ley 5/2019 Reguladora de los contratos inmobiliarios

Que sucede con los prestamos firmados antes de la entrada en vigor de la Ley 5/2019.

16 de Julio de 2019

Tras tres meses de su anuncio en el BOE, el pasado 16 de junio entraba en vigor la Ley 5/2019, de 15 de marzo, reguladora de los contratos de crédito inmobiliario (LCCI), cuyo objetivo es aumentar la seguridad de usuarios al firmar un préstamo hipotecario, reducir los litigios entre deudores y bancos y transponer la directiva europea 2014/17/UE.

Que pasa con los Contratos celebrados anteriores al 16 de junio ¿qué ocurre con ellos?

Aunque gran parte de las medidas que introduce la norma solo serán válidas para los nuevos contratos, algunos aspectos si que tienen retroactividad:

- Conversión de la hipoteca de tipo variable a fijo: se abarata el coste del cambio, que no podrá superar el 0,15% del capital pendiente por amortizar en los tres primeros años del préstamo.

- Cambiar la hipoteca de banco: la entidad ya no podrá evitar el cambio o imponer una penalización por ello, lo que da más libertad de decisión al cliente. En el caso de producirse el cambio, la segunda entidad tendrá que pagar una compensación a la primera.

- Ejecuciones hipotecarias: la norma se aplica con retroactividad y durante los tres primeros años serán necesarias 12 mensualidades o el 3% del capital prestado para iniciar la ejecución, que aumenta a 15 mensualidades y 7 % en la segunda mitad del préstamo.

La conversión entre hipoteca fija y variable, el cambio de crédito de entidad bancaria o la ejecución hipotecaria son medidas de carácter retroactivo, siempre que se cumplan sus requisitos de aplicación

Aquí tienes un listado de documentos relacionados con la Nueva Ley Hipotecaria que pueden serte útiles:

QUE PASA SI VENDO MI CASA Y TENGO MAS DE 65 AÑOS

Beneficios Fiscales

22 de febrero de 2019

VENTAJAS FISCALES ESPECÍFICAS PARA > 65 AÑOS:

-

Ingresos anuales exentos de pagar a Hacienda > 65 años:

La cuestión más común es: ¿Qué cuantía está exenta según edad?

Conviene recordar que los límites que están exentos de tributación son: de 6.700 €/año para los mayores de 65 años, y de 8.100 euros/año para los mayores de 75 años.

Ojo: en consecuencia es necesario determinar con cautela la cuantía de renta mensual que se quiere cobrar del Plan de Pensiones, por su impacto en la tributación (lo cobrado en un Plan tributa como rendimiento del trabajo en el IRPF) -

Venta de la vivienda habitual > 65 años:

La cuestión más común es: ¿Cómo no tributar por la ganancia obtenida?

Conviene recordar que Hacienda “perdona” la ganancia en su caso obtenida por la venta de la vivienda habitual a partir de 65 años, de forma que no está sujeta al IRPF como ganancia patrimonial.

Ojo: a estas 3 condiciones:- Haber estado viviendo de manera continuada un mínimo 3 años,

- plazo máximo para declararla: 2 años desde la venta y

- ambos cónyuges deben ser mayores de 65 años: si sólo uno de los dos cumple el requisito de la edad, entonces el 50% de la ganancia sí que tributaría.

-

Venta de cualquier bien patrimonial (vivienda, fondos de inversión, acciones, etc…):

Explicamos cómo no tributar por la ganancia obtenida.

A partir de 65 años Hacienda deja exenta de tributación en el IRPF la ganancia obtenida en la venta de cualquier bien patrimonial siempre y cuando el importe de la venta se reinvierta en una RENTA VITALICIA. Ojo a estas 3 condiciones:la reinversión ha de hacerse dentro de los 6 meses siguientes a la venta, importe máximo: 240.000 euros debe ser en un tipo concreto de seguro de Renta Vitalicia con unas condiciones específicas (como por ejemplo cobertura de fallecimiento decreciente), no en cualquier tipo de Renta Vitalicia.En el Grupo Cajamar, conscientes también de la importancia que tradicionalmente ha tenido y tiene este colectivo tiene entre nuestros clientes, estamos orientados en tener e incrementar el conjunto de soluciones más adecuadas a sus necesidades concretas.

18 de febrero de 2019

REBAJAS FISCALES 2019 -Comunidad de Madrid-

5 de Octubre de 2018

El Tribunal Supremo ha establecido como doctrina legal que “las prestaciones públicas por maternidad percibidas de la Seguridad Social están exentas del Impuesto sobre la Renta de las Personas Físicas.”

Así lo refleja en una sentencia de la Sección Segunda de la Sala III, de lo Contencioso-Administrativo, que desestima un recurso de la Abogacía del Estado, que defendía que dichas prestaciones no debían estar exentas del IRPF. El Supremo confirma una sentencia del Tribunal Superior de Justicia de Madrid, de junio de 2017, que estimó el recurso de una mujer y ordenó a Hacienda que le devolviera la cantidad ingresada en el IRPF de 2013 por la prestación por maternidad con cargo a la Seguridad Social percibida en dicho ejercicio.

El abogado del Estado recurrió al Supremo esta última sentencia por considerar que era contradictoria con fallos de los tribunales superiores de Castilla y León y Andalucía, sobre la misma materia, y argumentando, entre otros motivos, que la prestación de maternidad satisfecha por la Seguridad Social tiene la función de sustituir la retribución normal (no exenta en el IRPF) que obtendría la contribuyente por su trabajo habitual y que ha dejado de percibir al disfrutar del correspondiente permiso. Añadía que no cabe extender a las prestaciones por maternidad de la Seguridad Social la exención que el artículo 7 de la Ley del IRPF sí establece para dichas prestaciones por maternidad cuando proceden de las comunidades autónomas o entidades locales.

En su sentencia, de la que ha sido

ponente el magistrado José Díaz Delgado, el

Supremo considera que la prestación por maternidad a cargo del Instituto Nacional de la Seguridad Social puede incardinarse en el supuesto previsto en el párrafo tercero letra h

del artículo 7 de la Ley del IRPF, cuando

dispone que “igualmente estarán exentas las demás prestaciones públicas por nacimiento, parto o adopción múltiple, adopción, hijos a cargo y orfandad”.

“En consecuencia –concluye la sentencia– la prestación por maternidad puede incardinarse en el supuesto previsto en el párrafo tercero de la letra h del artículo 7 de la LIRPF, y por ello el recurso de casación ha de ser desestimado y establecer como doctrina legal que ‘las prestaciones públicas por maternidad percibidas de la Seguridad Social están exentas del Impuesto sobre la Renta de las Personas Físicas’.”

Fuente de la noticia: Poder Judicial

El Tribunal Supremo fija doctrina sobre el método de comprobación del valor real de inmuebles a efectos del cálculo del ITP

El TRIBUNAL SUPREMO ha establecido como doctrina que el método de comprobación del valor real de inmuebles a los efectos del cálculo del ITP, que posibilita la Ley General Tributaria, consistente en multiplicar el valor catastral por un coeficiente, no es idóneo ni adecuado

La Sala III, de lo Contencioso-Administrativo, del Tribunal Supremo ha establecido como doctrina que el método de comprobación del valor real de inmuebles, a los efectos del cálculo del Impuesto sobre Transmisiones Patrimoniales, que posibilita la Ley General Tributaria , consistente en multiplicar el valor catastral por un coeficiente, no es idóneo ni adecuado, salvo que se complemente con una comprobación directa por parte de la Administración del inmueble concreto sometido a valoración.

El tribunal ha fijado esta doctrina en cuatro sentencias dictadas en los últimos días, donde ha examinado los recursos de la Junta de Castilla-La Mancha que pretendían elevar el valor declarado por cuatro contribuyentes, para liquidar el Impuesto de Transmisiones Patrimoniales, de las viviendas que adquirieron en el año 2012 a la inmobiliaria del Banco Santander en Seseña (Toledo), después de que dicha entidad se adjudicara dichos inmuebles que formaban parte de las promociones de “El Pocero”.

Los cuatro ciudadanos declararon como valor el precio declarado en la escritura por la compra, que oscilaba entre los 65.000 y los 82.000 euros, pero la Consejería de Hacienda elevó el valor a entre 120.000 y 130.000 euros, aplicando la comprobación señalada en el artículo 57.1.b de la Ley General Tributaria , es decir, multiplicando el valor catastral por el coeficiente del municipio establecido en una orden de la comunidad autónoma, subiéndoles de ese modo el importe del impuesto. El TSJ de Castilla-La Mancha, en sentencias ahora confirmadas por el Supremo, dio la razón a los contribuyentes en contra de la Hacienda autonómica.

El Supremo establece como doctrina que “el método de comprobación consistente en la estimación por referencia a valores catastrales, multiplicados por índices o coeficientes ( artículo 57.1.b) de la Ley General Tributaria ) no es idóneo, por su generalidad y falta de relación con el bien concreto de cuya estimación se trata, para la valoración de bienes inmuebles en aquellos impuestos en que la base imponible viene determinada legalmente por su valor real, salvo que tal método se complemente con la realización de una actividad estrictamente comprobadora directamente relacionada con el inmueble singular que se someta a avalúo”.

Añade que la aplicación de ese método de comprobación “no dota a la Administración de una presunción reforzada de veracidad y acierto de los valores incluidos en los coeficientes, figuren en disposiciones generales o no”, así como que “la aplicación de tal método para rectificar el valor declarado por el contribuyente exige que la Administración exprese motivadamente las razones por las que, a su juicio, tal valor declarado no se corresponde con el valor real, sin que baste para justificar el inicio de la comprobación la mera discordancia con los valores o coeficientes generales publicados por los que se multiplica el valor catastral”.

Carga de prueba de la administración

Y además, deja claro a quién corresponde la carga de la prueba en este terreno: “el interesado no está legalmente obligado a acreditar que el valor que figura en la declaración o autoliquidación del impuesto coincide con el valor real, siendo la Administración la que debe probar esa falta de coincidencia”.

En el caso concreto examinado, los contribuyentes defendieron que la inmobiliaria vendedora llevó a cabo una drástica reducción de precios, ampliamente publicitada en la urbanización donde compraron, atendiendo a las condiciones del mercado en el año 2012, por lo que nada permite sospechar que el precio real que pagaron no fuese el escriturado.

La Sala III contesta también a la pregunta de si, en caso de no estar conforme, el contribuyente puede utilizar cualquier medio de prueba admitido en Derecho o resulta obligado a promover una tasación pericial contradictoria para desvirtuar el valor real comprobado por la Administración tributaria a través del expresado método del artículo 57.1.b de la Ley General Tributaria.

En este terreno, el Supremo confirma su jurisprudencia en el sentido de que la tasación pericial contradictoria no es una carga del interesado para desvirtuar las conclusiones del acto de liquidación en que se aplican los mencionados coeficientes sobre el valor catastral, sino que su utilización es meramente potestativa. Así, para oponerse a la valoración del bien derivada de la comprobación de la Administración basada en el medio consistente en los valores catastrales multiplicados por índices o coeficientes, el interesado puede valerse de cualquier medio admisible en derecho, debiendo tenerse en cuenta lo establecido sobre la carga de la prueba que recae en la Administración.

También señala la sentencia que en el seno del proceso judicial contra el acto de valoración o contra la liquidación derivada de aquél el interesado puede valerse de cualesquiera medios de prueba admisibles en Derecho, hayan sido o no propuestos o practicados en la obligatoria vía impugnatoria previa. Y fija también la Sala que la decisión del Tribunal de instancia que considera que el valor declarado por el interesado se ajusta al valor real, o lo hace en mayor medida que el establecido por la Administración, constituye una cuestión de apreciación probatoria que no puede ser revisada en el recurso de casación.

En relación a la orden de Castilla-La Mancha de diciembre de 2011, que establecía los diferentes coeficientes de las poblaciones, para valorar los bienes inmuebles, el TS indica que las explicaciones sobre la metodología usada para fijarlos es vaga, y “falta la expresión de una sola razón que permita comprender que en 2007 el coeficiente para Seseña fuera el 6,31 y cambiara a 1,88 en el año 2012, variación tan copernicana que habría merecido una mínima explicación a los ciudadanos, ausente en ambas órdenes autonómicas y en su acto de aplicación en la liquidación”.

Voto particular

La sentencia cuenta con el voto particular de uno de los seis magistrados que la han dictado, Nicolás Maurandi, quien comparte el fallo de desestimar los recursos de la Junta en el caso concreto, pero defiende en general que el uso de un sistema de coeficientes puede ser un instrumento eficaz y acorde al principio de seguridad jurídica, teniendo el contribuyente la posibilidad de hacer valer ante la Administración los datos singularizados del concreto bien inmueble que es objeto de comprobación.

Fuente de la noticia: Poder Judicial

Los Juzgados especializados en cláusulas abusivas han ingresado 57.000 demandas desde junio

El número de demandas presentadas entre los pasados 1 de junio y el 8 de septiembre en los Juzgados de Primera Instancia especializados en los litigios relacionados con las acciones individuales sobre condiciones generales incluidas en contratos de financiación con garantías reales inmobiliarias cuyo prestatario sea una persona física fue de 57.068.

El pasado 1 de junio se puso en marcha el plan de urgencia aprobado por el Consejo General del Poder Judicial ante el previsible aumento de litigios sobre cláusulas abusivas en escrituras hipotecarias como consecuencia de la sentencia del Tribunal de Justicia de la Unión Europea (TJUE) de 21 de diciembre de 2016 en relación con las cláusulas suelo.

El plan consiste en la especialización de Juzgados de Primera Instancia –uno por provincia en la península y uno en cada una de las principales islas de los archipiélagos canario y balear-, que desde entonces conocen, de manera exclusiva y no excluyente, de los litigios relacionados con las acciones individuales sobre condiciones generales incluidas en contratos de financiación con garantías reales inmobiliarias cuyo prestatario sea una persona física.

Estos asuntos se refieren, entre otros, a cláusulas suelo, vencimiento anticipado, intereses moratorios, gastos de formalización de hipoteca o hipotecas multidivisa.

De los Juzgados especializados, el que más demandas ha ingresado en su primer mes de funcionamiento es el de Madrid, con 13.064. Le siguen el de Barcelona, con 4.644; y el de Sevilla, con 2.946.

Sentencias y vistas previas

El Juzgado especializado de Madrid, el que mayor entrada de asuntos tiene en toda España, celebró su primera audiencia previa el pasado 27 de julio, y tiene previstas otras 159 para este mes de septiembre, 512 en octubre y 1.108 a lo largo de noviembre.

El Tribunal Supremo eleva de 8 a 20 días la indemnizaciónpor cese del trabajador indefinido no fijo

21 de abril de 2017

Los trabajadores indefinidos no fijos del sector público tienen derecho a una indemnización de 20 días por año de servicio con límite de 12 mensualidades.

La sentencia del Pleno de la Sala IV del Tribunal Supremo conocida hoy, ha establecido, desplazando la línea jurisprudencial sostenida por el Alto Tribunal hasta el momento, que los trabajadores indefinidos no fijos del sector público, cuando son cesados por cobertura de la plaza que ocupaban, tienen derecho a una indemnización de 20 días por año de servicio con límite de 12 mensualidades, y no de 8 días por año como había indicado hasta ahora la jurisprudencia de la Sala en casos de ceses por amortización de vacantes.

Sentencia del Tribunal Supremo de 28 de marzo

El Supremo confirma que es procedente la indemnización de 20 días por año trabajado para una contratada indefinida no fija del Consejo Superior de Investigaciones Científicas (CSIC) a

la que se rescindió el contrato en marzo de 2013 por cobertura por concurso-oposición de la plaza que ocupaba.

La sentencia rechaza el recurso del abogado del Estado contra la sentencia del Tribunal Superior de Justicia de Madrid que concedió una indemnización de 19.214 euros a la trabajadora del CSIC cesada.

Asimismo, también desestima el recurso planteado por la empleada, quien alegaba que no constaba que su plaza fuese sacada realmente a concurso ni tampoco que fuese cubierta como resultado de ese concurso.

IRPH UCI: Hipoteca Nula.

Hipoteca de UCI (todas con IRPH) ha sido declarada Nula y el banco debe devolver todos los intereses cobrados y no cobrar intereses todo lo que queda de hipoteca. Con el ahorro importante por parte del cliente.

Ya es una realidad, el IRPH se declarará NULO en todas las hipotecas, como sucede ya con la Cláusula Suelo, pero con una diferencia importante, el IRPH es desde que se firmó la hipoteca, y todas las sentencias así lo acreditan.

Los jueces hacen hincapié en que el IRPH es manipulable por la banca puesto que son las entidades las que ofrecen los datos para calcularlo. Desde el momento en que una de las partes influye en el tipo de interés el índice se considera manipulable y abusivo.

También achacan, como en muchos casos de cláusula suelo, hipotecas multidivisa, swaps, subordinadas y preferentes, que los clientes no sabían en

qué consistía exactamente el IRPH ni los riesgos ni implicaciones reales de asumirlo en la hipoteca, puesto que no tenían conocimientos suficientes, el banco tampoco les informó de

ello ni les dio opción a negociar.

Hasta el Banco de España ha reconocido que el IRPH Cajas, que funcionó hasta finales de 2013, era manipulable por las cajas de

ahorros.

La consecuencia de la nulidad de la cláusula que fija como interés de referencia el denominado IRPH es que el préstamo hipotecario ha de subsistir sin índice de referencia y por tanto sin pago de intereses, por lo que además “habrá de reintegrarse a los demandantes la totalidad de lo percibido por interés desde la firma del contrato, junto con su interés legal desde la fecha de la presentación de la demanda”.

No lo dudes, si eres un afectado, consulta tu caso y encuentra soluciones.

No importa que no tengas la hipoteca al día, no importa incluso que ya hayas vendido el inmueble, no importa que el banco haya iniciado

una acción judicial contra tí. Reclama tus derechos estés en el momento que sea.

Recuerda que el IRPH está declarado Nulo para cualquier Banco o Caja, ya sea UCI, La Caixa, BBVA, Sabadell, etc…

Bankinter admite que se equivocó al dar algunas hipotecas multidivisa a clientes que no daban el perfil

La consejera delegada de Bankinter, María Dolores Dancausa, ha reconocido que la entidad se equivocó al otorgar algunas hipotecas multidivisa a clientes que no daban el perfil, pero ha mantenido que la mayoría de estos préstamos fueron comercializados correctamente."Si nos hemos equivocado, reparamos el error, pero la mayoría de las hipotecas multidivisa tienen muy bien analizados los perfiles a los que se han otorgado: clientes de un nivel económico social, con carrera universitaria, etc.", ha explicado en rueda de prensa de presentación de resultados anuales.

En este sentido, ha recordado que Bankinter tiene en cartera 2.000 millones de euros en hipotecas de este tipo y ha precisado que el número de demandas que recibe la entidad por este concepto está "muy controlado".La número dos de Bankinter ha dicho tener un "respeto absoluto" por las sentencias que emiten los tribunales y ha recordado que ella es abogada de profesión, por lo que tiene una "enorme confianza" en la Justicia. "No voy a juzgar sus decisiones", ha añadido. Dicho esto, ha manifestado que el banco defenderá sus intereses en los juzgados, dado que considera que las cosas se han hecho "bien en general

Ante la llegada de una nueva Ley Hipotecaria y la proliferación de sentencias que están fallando contra la banca por la imposición de cláusulas suelo poco transparentes en las hipotecas, la consejera delegada ha manifestado que Bankinter no tiene intención de hacer cambios en sus contratos, "que están alineados con todos los requerimientos legales".

De este modo, ha defendido la transparencia de los gastos hipotecarios, que suelen estar publicados en las páginas web de los bancos, los explica el notario y se encuentran incluidos en algunos comparadores hipotecarios.Hacia el tipo fijo

Por otra parte, la directora financiera de la entidad, Gloria Hernández, se ha referido a la producción hipotecaria de la entidad y ha explicado que el banco ha conseguido crecer en cuota de mercado manteniendo unos spreads "muy competitivos".Hernández ha precisado que Bankinter no está dirigiendo a sus clientes hacia un tipo concreto de hipoteca, ofertando contratos a tipo fijo, variable o mixto, aunque ha indicado que cada vez se demanda más a tipo fijo, dado que las tasas de interés pueden comenzar a subir."

Si cierras un buen nivel de tipos fijos para toda la hipoteca te quitas sobresaltos", ha indicado la directora financiera, quien ha apuntado que el 30% de la producción de hipotecas en diciembre se hizo a tipo fijo.

Pese a algunas previsiones que circulan por el sector, Bankinter no prevé subidas de diferenciales en el mercado hipotecario ni contempla escenarios extremos. La entidad ha resaltado que ajusta el precio de sus hipotecas en función de sus necesidades.

Una nueva sentencia obliga a la banca a devolver los gastos de formalización de hipotecas

Nuevo revés para los intereses de la banca. La Audiencia Provincial de Zaragoza ha sentenciado a una entidad a devolver los gastos abusivos de formalización

de una hipoteca cobrados indebidamente a unos clientes. Con esta decisión, la Audiencia Provincial sigue la doctrina impulsada por el Tribunal Supremo

en diciembre de 2015, cuando declaró abusivas aquellas cláusulas que imponen al consumidor todos los gastos de formalización de hipotecas, cuando en realidad deberían asumirlos las

entidades financieras dado que van dirigidos a asegurar la recuperación del dinero prestado. Con esta sentencia, que se produjo a raíz de una demanda de la OCU contra varias cláusulas abusivas de

entidades financieras, se abre la puerta a todos los hipotecados a la posibilidad de recuperar los costes impuestos de forma abusiva.

"Esta nueva sentencia a la que seguro seguirán muchas más, allana el camino para todos aquellos consumidores que quieran recuperar el dinero pagado de más en la formalización de su crédito

hipotecario",

En concreto, los gastos de formalización de hipoteca se corresponden con los gastos de notario, registro e Impuesto de Actos Jurídicos Documentados que los bancos obligan a pagar en su totalidad a los consumidores. En una hipoteca tipo de 150.000 euros, estos gastos pueden ascender a más de 3.000 euros.

Una jueza anula cláusulas abusivas de la hipoteca multidivisas de un directivo de una multinacional

Que el cliente sea directivo de una multinacional tabaquera y que acuda a la sucursal solicitando suscribir una hipoteca multidivisas no exime a la entidad financiera de la obligación de cumplir los estándares de transparencia en las cláusulas del contrato ni de proporcionar una información clara y completa sobre las características del producto y sus riesgos.

Así se ha pronunciado la titular del Juzgado de Primera Instancia número 8 de Las Palmas de Gran Canaria, Paloma Bono, en una sentencia que anula por abusivas las cláusulas multidivisas del préstamo hipotecario firmado por el demandante con Barclays Bank (ahora Caixabank) en 2007.

La resolución judicial, fechada el 6 de mayo y dada a conocer por la Asociación de Usuarios Financieros (Asufin), asume todas las demandas del consumidor. De esta manera, se suprimen las cláusulas abusivas pero se mantienen las condiciones que no perjudican al cliente. Al capital inicial, 250.000 euros, se le restan los casi 70.000 euros de las cuotas ya abonadas, el préstamo pasa a amortizarse exclusivamente en euros y se mantiene el tipo de interés de referencia pactado, el Líbor, más un diferencial del 0,60%.

La jueza aplica la doctrina impuesta por el Tribunal de Justicia de la Unión Europea (TJUE) en una sentencia de abril de 2014 en relación a una hipoteca multidivisas de un matrimonio húngaro. Esta resolución concluía que las cláusulas debían estar redactadas de forma clara y que el banco debía asegurarse de que el consumidor las comprendiese.

"Aunque en la demanda no se ha alegado expresamente que el actor no fue informado de que las fluctuaciones del tipo de cambio afectarían a las cuotas mensuales, la parte actora cuestiona la transparencia del contrato al definir y explicar otro riesgo de este tipo de préstamo, la incidencia de las fluctuaciones del tipo de cambio en el capital pendiente de amortizar", recoge el fallo. Es decir, si la divisa a la que se indexa el préstamo (yenes en este caso) se deprecia frente al euro, el cliente no sólo paga cuotas de mayor importe, sino que además el capital adeudado puede incrementarse y superar al inicial dispuesto.

Según la sentencia, no ha quedado acreditado que el demandante dispusiera de conocimientos específicos sobre este tipo de productos, a pesar de su perfil. Sobre el hecho de que fue el propio cliente quien tomó la iniciativa, la jueza insiste en que Barclays debió asegurarse de que conocía los riesgos de lo que contrataba. Dos empleadas de la entidad manifestaron en el juicio que el directivo firmó una oferta vinculante y que informaron de todos los riesgos mostrando escenarios tanto positivos como negativos. Sin embargo, la magistrada pone de manifiesto que el banco no ha aportado ni esa oferta ni las simulaciones que dice haber realizado.

Las mismas testigos reconocieron que Barclays no disponía de folleto informativo sobre este tipo de hipotecas porque "no las comercializaban habitualmente".

Entre las cláusulas anuladas por abusivas se encuentran las que hacen referencia a la amortización del préstamo, por obviar el riesgo de fluctuación de las monedas, o a la restitución del capital, puesto que no se explicó cómo el mismo podía verse incrementado por las oscilaciones de las divisas. Tampoco se advertía de estos riesgos en el apartado sobre la forma de pago de las cuotas en caso de cambio de moneda, mientras que las causas de resolución anticipada no estaban destacadas y pasaban "inadvertidas" para clientes de ese perfil.

La sentencia también entra a valorar si los jueces pueden modificar el contenido del contrato cuando la supresión de cláusulas impide que se pueda mantener. A este respecto, recuerda que el TJUE se ha posicionado en contra de otorgarles esta facultad puesto que "eliminaría el efecto disuasorio" y las entidades financieras podrían seguir incorporando esas cláusulas abusivas "al saber que, aun cuando llegara a declararse la invalidez de las mismas, el contrato podría ser integrado no obstante por el juez nacional en lo que fuera necesario, protegiendo de este modo el interés de dichos profesionales".

Sin embargo, la magistrada Paloma Bono precisa que esta interpretación no se sigue cuando perjudica al consumidor, como en este caso, y que el juez puede subsanar la nulidad sustituyéncola por una disposición supletoria.

Contra la sentencia, que condena en costas a la entidad financiera, cabe interponer recurso de apelación ante la Audiencia Provincial de Las Palmas.

Tribunal Supemo: la atribución de la custodia compartida impide el uso exclusivo de la vivienda familiar por uno de los progenitores

Libre circulación y residencia de ciudadanos de la Unión Europea

16 Nov, 2015.- Real Decreto 987/2015, de 30 de octubre, por el que se modifica el Real Decreto 240/2007, de 16 de febrero, sobre entrada, libre circulación y residencia en España de ciudadanos de los Estados miembros de la Unión Europea y de otros Estados parte en el Acuerdo sobre el Espacio Económico Europeo (BOE de 9 de noviembre de 2015).

Real Decreto 987/2015, de 30 de octubre, por el que se modifica el Real Decreto 240/2007, de 16 de febrero, sobre entrada, libre circulación y residencia en España de ciudadanos de los Estados miembros de la Unión Europea y de otros Estados parte en el Acuerdo sobre el Espacio Económico Europeo.

La novedad principal que incorpora este texto es que los miembros de la familia extensa, siempre que cumplan los requisitos previstos en la normativa, contarán con una tarjeta de familiar de ciudadano de la Unión y no, como hasta ahora, con una autorización de residencia y trabajo de régimen general.

Modelos normalizados de solicitud de nacionalidad por residencia

Resolución de 11 de noviembre de 2015, de la Subsecretaría, por la que se aprueban los modelos normalizados de solicitud de nacionalidad por residencia en el ámbito del Ministerio de Justicia y se dictan instrucciones sobre su utilización.

«Con la finalidad de cumplir las prescripciones legales relativas al establecimiento de modelos y sistemas normalizados de solicitudes para su puesta a disposición de los ciudadanos, facilitando sus relaciones con la Administración, esta Subsecretaría, una vez finalizado el proceso de normalización de los mencionados modelos de solicitudes y en uso de la competencia que le reconoce la normativa vigente, resuelve:

Primero.

Aprobar los impresos normalizados de solicitud que se relacionan en Anexo a la presente resolución y ordenar su publicación en el Boletín Oficial del Estado, de conformidad con lo prevenido en el artículo 9.2 del Real Decreto 1465/1999, de 17 de septiembre,

Cuarto.

Queda derogado el modelo de solicitud de nacionalidad por residencia aprobado por Resolución de la Subsecretaría del Ministerio de Justicia de 7 de mayo de 2007, por la que se aprobaron los modelos normalizados de solicitud en el ámbito del Ministerio de Justicia y se dictaron instrucciones sobre su utilización.»

Patria Potestad. Privación de la patria potestad por incumplir el pago de la pensión de alimentos y el régimen de visitas

23 Nov, 2015.- El Tribunal Supremo confirma la privación de la patria potestad a un padre por incumplir el pago de la pensión y el régimen de visitas de su hija. La Sala de lo Civil afirma que no se trata de “un mero título o cualidad” y que la privación está prevista cuando los progenitores incumplen sus deberes de forma “grave y reiterada”.

El Banco de España da la razón a casi el 70% de los clientes que reclaman por las cláusula suelo

La Justicia, a través de una sentencia del Tribunal Supremo, ya declaró nulas las cláusulas suelo de las hipotecas en caso de no ser transparentes. Y el supervisor bancario parece haber detectado también un elevado número de casos en que ese límite a los tipos de interés se incluyó en los préstamos para la compra de la vivienda de forma abusiva. En el 69,4% de los expedientes abiertos en 2014 tras la reclamación de un clientes y resueltos, el Banco de España dio la razón al usuario, según se desprende de la última Memoria anual de Reclamaciones del organismo.

Esa cifra no tiene en cuenta aquellas reclamaciones que se resolvieron entre la entidad y el cliente sin la necesidad de un informe del supervisor: allanamientos, cuando el banco reclamado responde favorablemente a las peticiones del usuario, o desestimientos, cuando el cliente abandona su reclamación. De hecho, hay entidades como Bankia, el Sabadell y Popular que en el caso de las cláusulas suelo recurren principalmente al acuerdo con el cliente, evitando así los informes del Banco de España, que en todo caso no son vinculantes.

Las cláusulas suelo de las hipotecas firmadas antes de la crisis han provocado una avalancha de reclamaciones al supervisor bancario en los últimos años. Ese tope a los intereses elevó en 2013 el volumen total de reclamaciones ante el Banco de España al récord histórico de 34.645 demandas.

¿Cuánto tiene que devolverte el banco por la cláusula suelo?Los afectados por cláusulas suelo en sus hipotecas han pagado entre 10.000 y 21.000 euros más en los cinco últimos años

¿Cuánto le tendrá que devolver el banco por su cláusula suelo? La Comisión Europea ha pedido al Tribunal Europeo que reconozca el derecho de indemnizaciones a los afectados por la cláusula suelo, carácter retroactivo, a los consumidores afectados por las cláusulas suelo. De hecho, los afectados por cláusulas suelo en sus hipotecas han pagado entre 10.000 y 21.000 euros más en los cinco últimos años en que los tipos de interés han quedado por debajo del límite fijado en sus préstamos, según estimaciones de Adicae (Asociación de Usuarios de Bancos y Cajas de Ahorros).

¿Pero qué significa tener un suelo? El suelo impide que el cliente hipotecado se beneficie de las caídas del Euribor, que cerró en febrero marcando un nuevo mínimo histórico en el 0,255%. Así, para una una hipoteca con un diferencial del 0,70% y el Euribor actual debería pagar 0,955% de intereses, sin embargo, si tiene un suelo mínimo del 2%, siempre pagará el 2%, independientemente de si rompe a la baja ese nivel.

DIVORCIO ANTE NOTARIO

a Ley 15/2015, de 2 de julio, de la Jurisdicción

Voluntaria, entre las variadas e importantes competencias que atribuye a los notarios, modifica el Código Civil para introducir el divorcio ante notario.

Desde ahora los notarios deben entrar en una piel nueva

para casar y divorciar. Pero sin duda, quien se case o divorcie ante notario tendrá una información sobre el estatuto jurídico de su matrimonio o sobre la disolución del mismo, eficaz y

personal, lo que puede resultar muy útil para valorar tan importantes decisiones. Lo cierto es que ambos actos, matrimonio y divorcio ante notario, han tenido un éxito fulminante e

inmediato.

LA FALTA DE ACUERDO ENTRE LOS PADRES NO EXCLUYE LA CUSTODIA COMPARTIDA

La falta de acuerdo entre los progenitores

no puede excluir, por sí misma, la aplicación del sistema de custodia compartida. Para rechazar dicho régimen, que el Tribunal Supremo (TS) considera el “normal y deseable”, deben examinarse las

circunstancias que rodean el caso y determinar que, en aplicación del principio favor filii -el interés superior del menor-, no es el más adecuado. En una sentencia, el TS revoca el fallo de la Audiencia Provincial de

Guipúzcoa, que otorgaba la guardia y custodia de tres hijos a la madre,

en contra de lo dictado en Primera Instancia, que había determinado la custodia compartida. La Audiencia apoyaba su decisión en el informe psicosocial de los peritos, que recomendaban o exponer a

los hijos a “nuevas adaptaciones”, a pesar de que ambos progenitores se habían reconocido la capacidad, la aptitud y el cariño necesario en el cuidado de los menores. El Supremo tumba esta

interpretación y ratifica la prevalencia del régimen de custodia compartida, incluso a un que no haya

acuerdo. Más aún, subraya, cuando existe “mutuo reconocimiento de las aptitudes y cariño de la otra parte”. Según el fallo, se pretende aproximar este modelo de convivencia al anterior a la

ruptura, y garantizar a los padres seguir ejerciendo sus derechos y obligaciones, y participar en el desarrollo de los hijos.

(TS, 15-07-2015)